2022年11月18日,

为了规范商业汇票业务,促进票据市场健康发展,央行和银保监会联合修订发布了《商业汇票承兑、贴现与再贴现管理办法》。

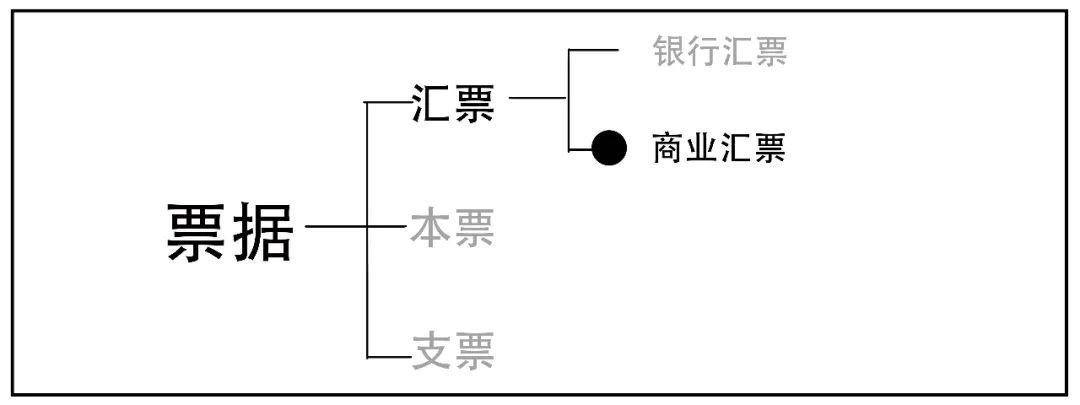

商业汇票属于票据的一种类型,

票据是一种特殊的有价证券。

要搞明白什么是商业汇票,我们不如从票据的起源说起。

我们现在想去买东西,使用的是纸币或者用手机支付,

但在很久很久以前啊,

人们使用的是金属货币。

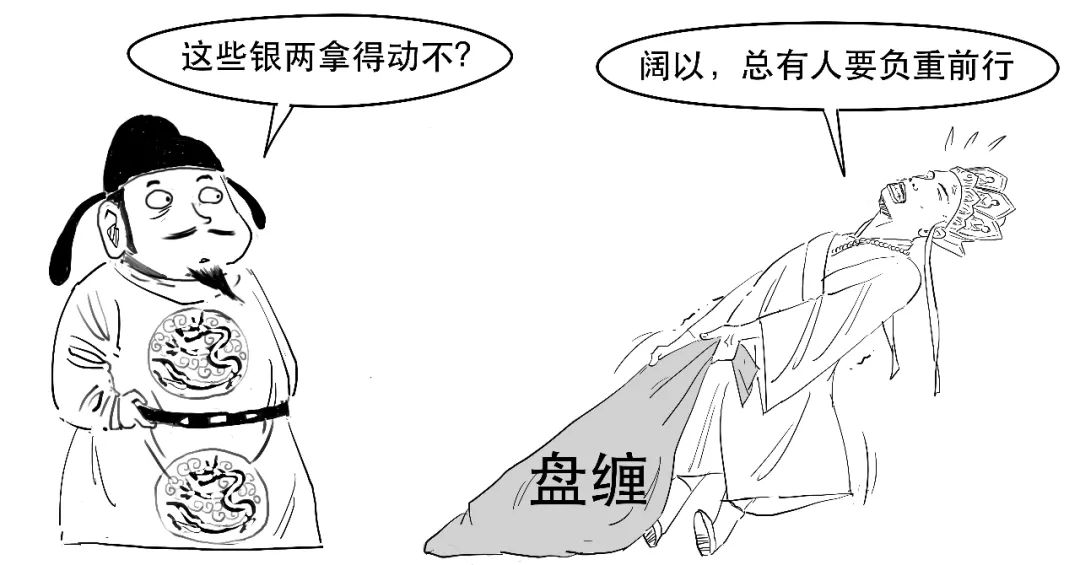

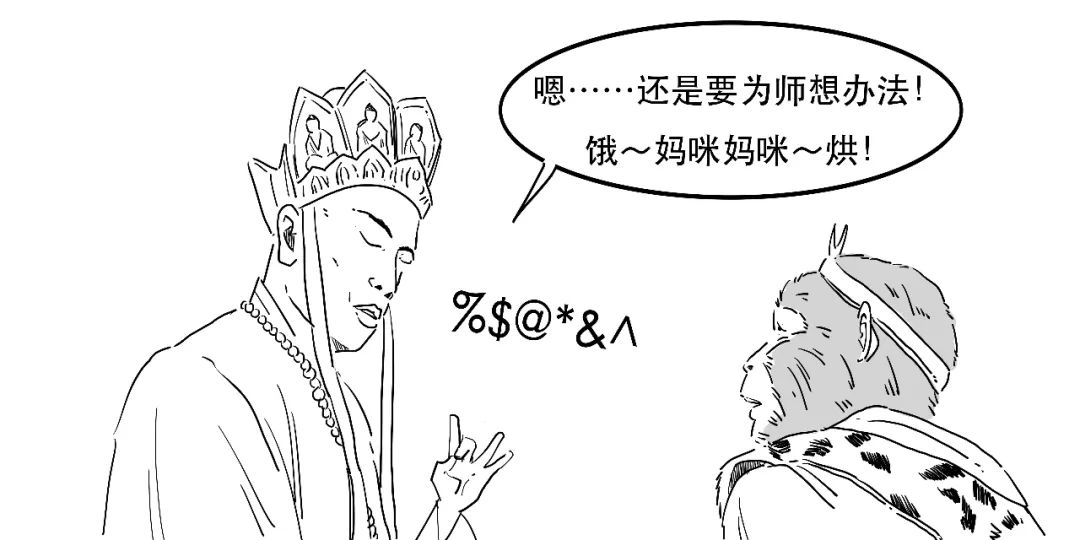

金属货币好看是好看,

但也让人有烦恼的时候。

唐僧拿不了太多银两,主要有2个原因:

一方面,

金属货币太重啦,携带不方便;

另一方面,

这拎着大包小包的,拿着也不安全。

那该咋办呢?

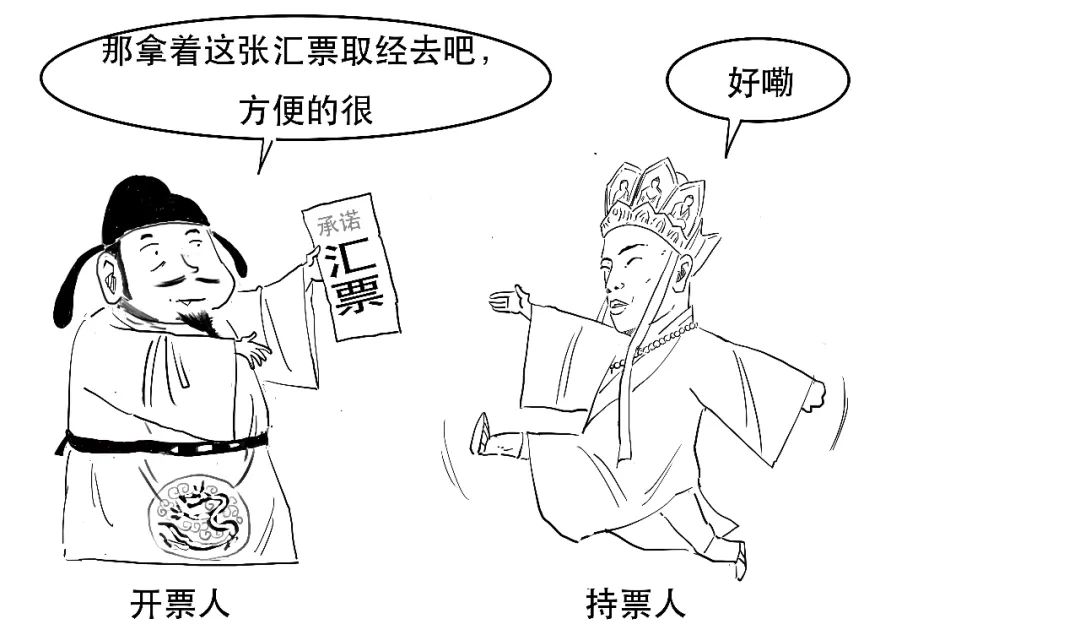

票据的出现,就是为了解决金属货币携带的安全性和便利性问题。

我们看看商业汇票是怎么干的。

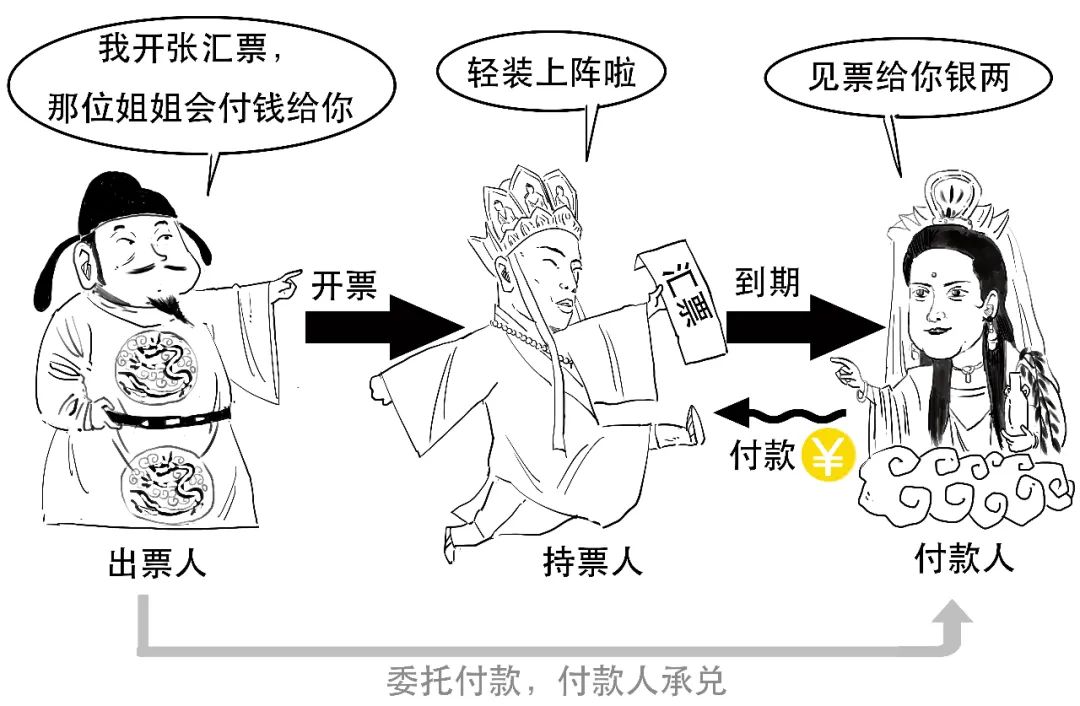

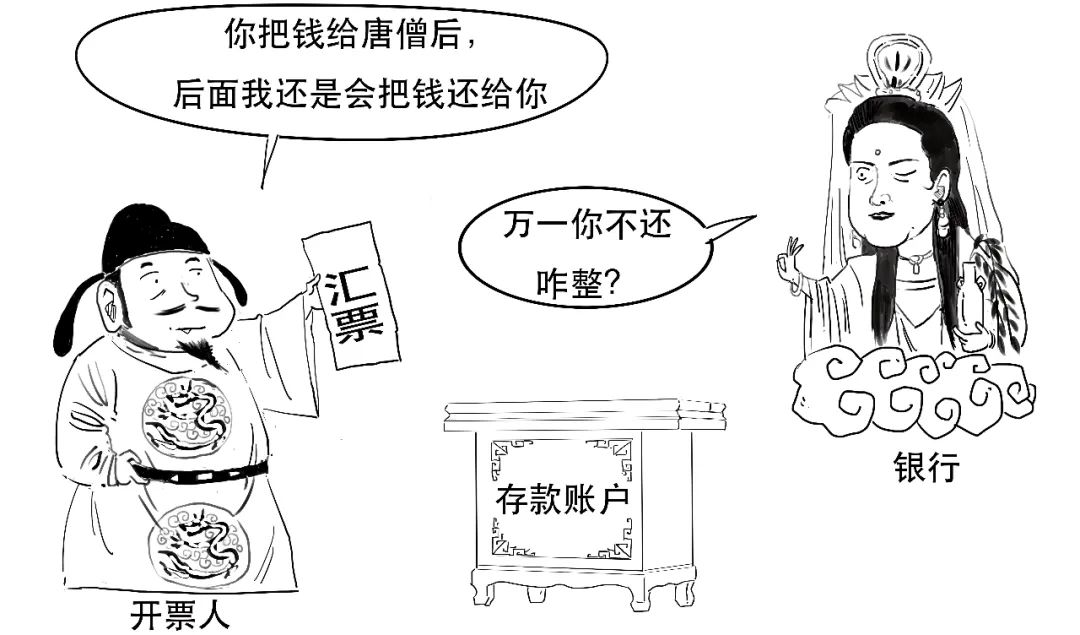

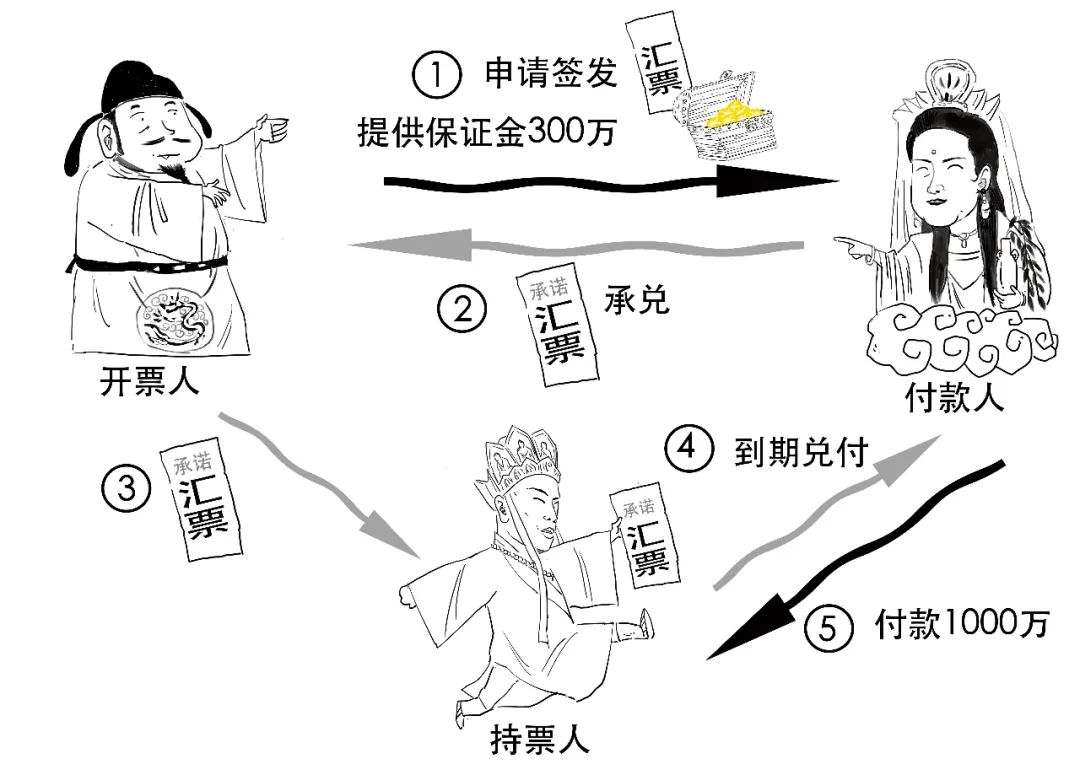

商业汇票作为一种票据,是由出票人签发的,委托付款人在指定日期无条件支付确定的金额给持票人。

付款人收到出票人的委托,确认付款责任后,付款人就成为汇票的主债务人。

这个动作被叫做“承兑”,付款人就成为承兑人。

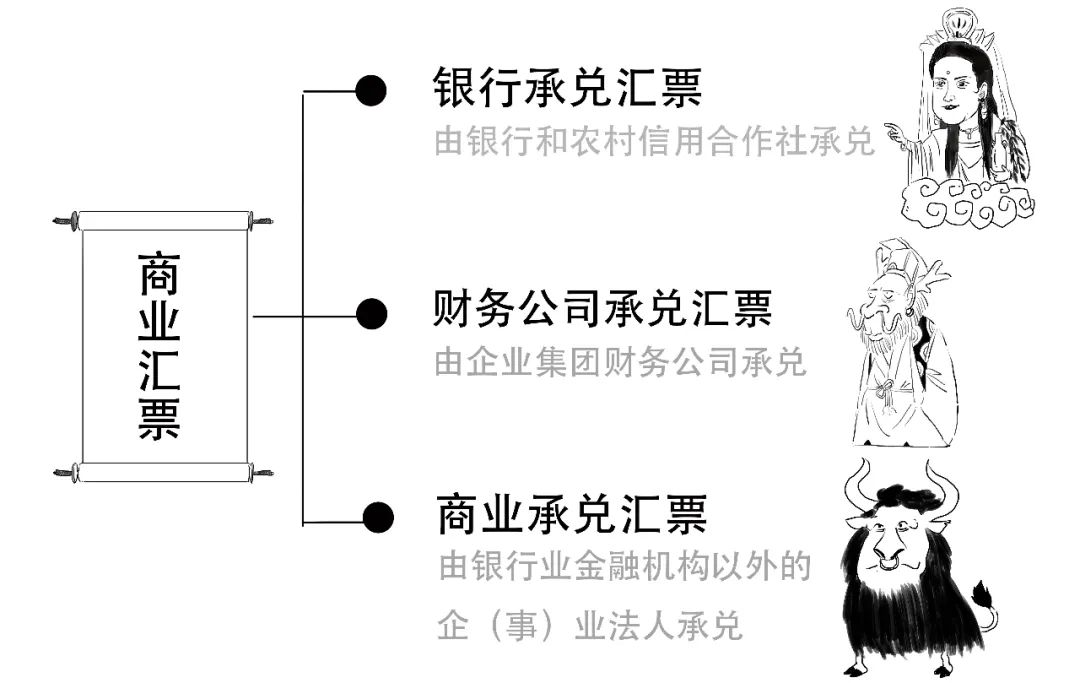

根据承兑人的不同,

我们可以把商业汇票分为3种类型:

那付款人凭啥要承兑付款呢?

我们以银行承兑汇票为例来说明。

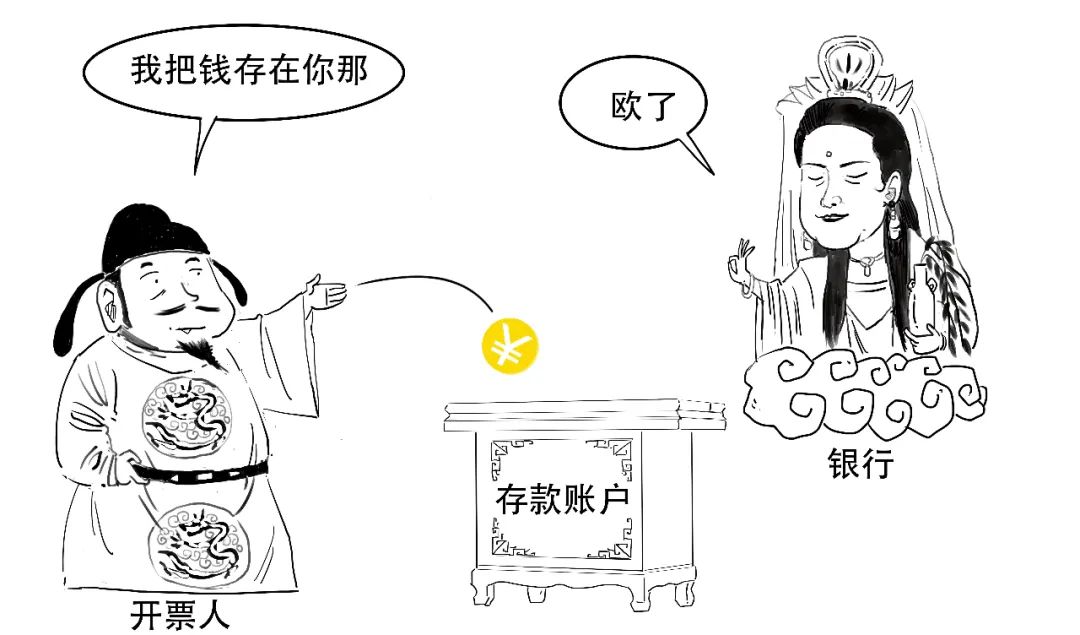

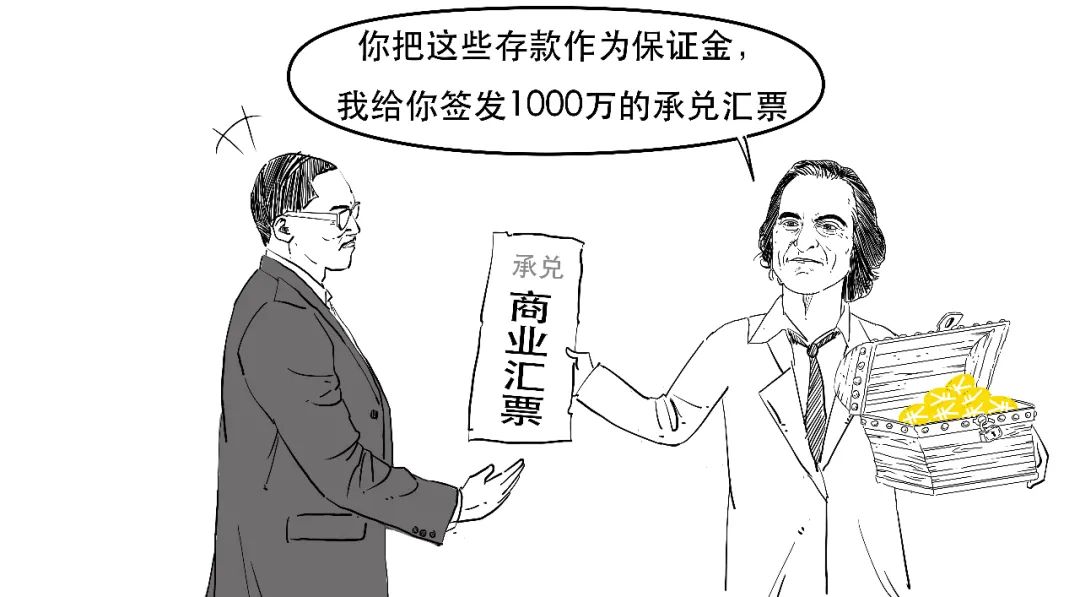

首先,企业作为出票人,必须是要在承兑银行开立存款账户。

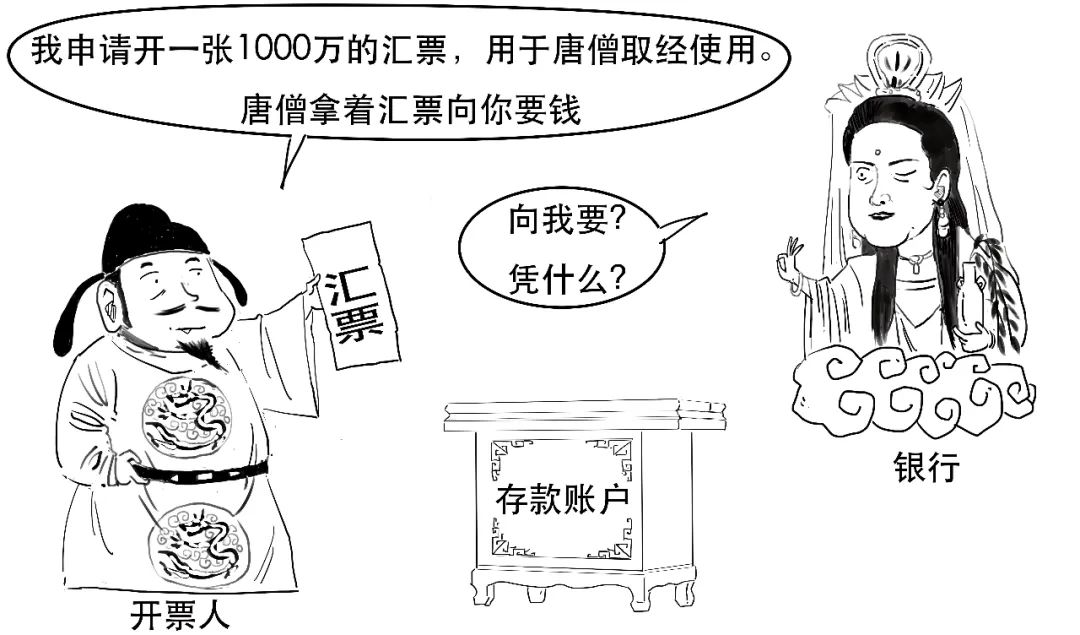

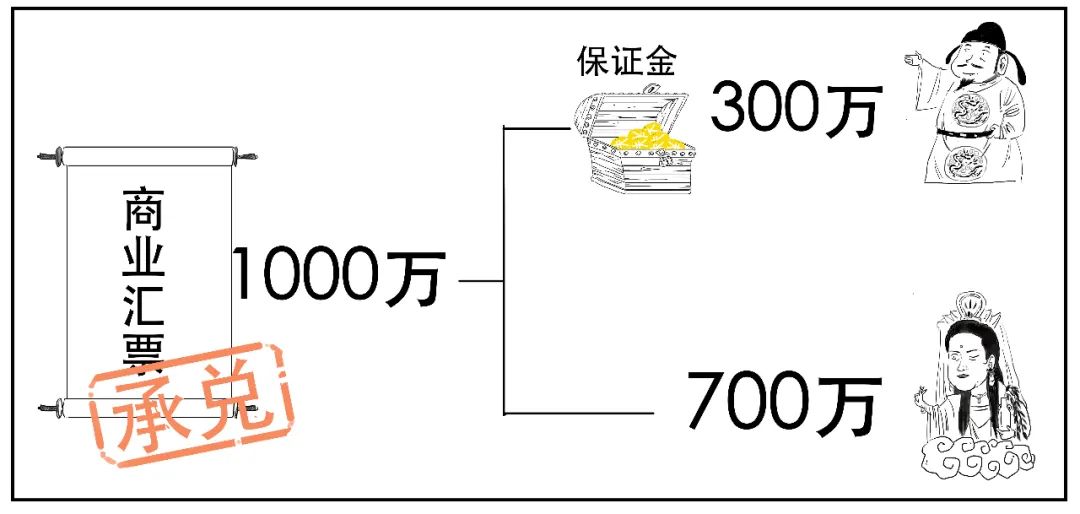

假设企业向银行申请签发1张汇票,

票面金额为1000万,期限为6个月。

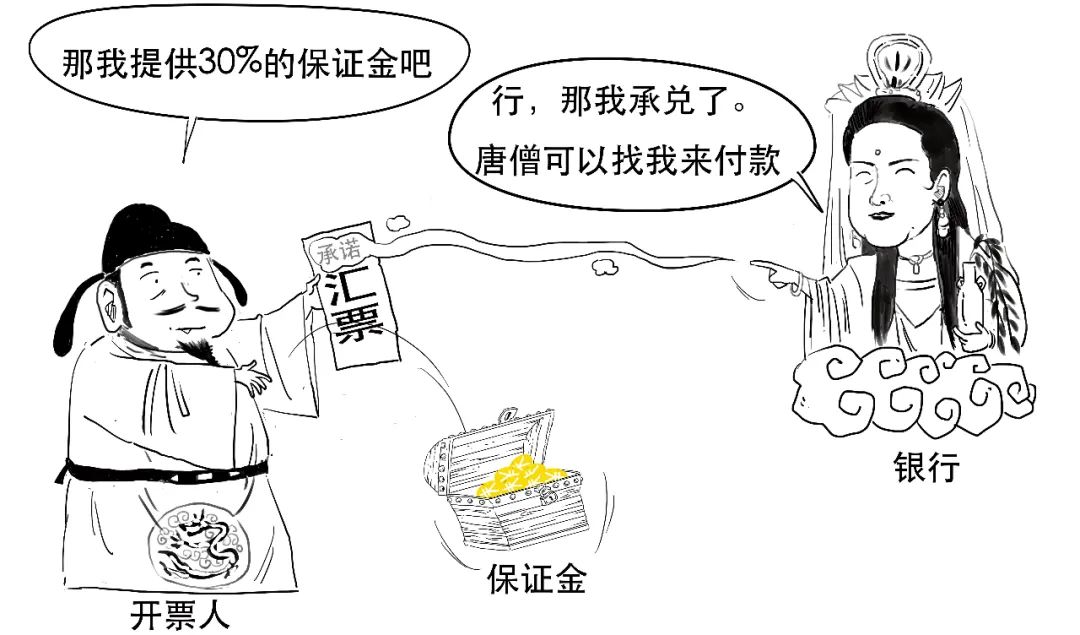

银行为了防止开票人不还钱,一般需要开票人向银行提供一定的保证金,理论上保证金比例可以是0~100%。

这里我们假设保证金比例为30%,

这时候,开具1000万的银行承兑汇票,就相当于企业以300万作为保证金,向银行融资了700万。

换句话说,等同于银行向企业发放期限为6个月、金额为700万的“贷款”。银行从中会收取一定的承兑手续费。

我们简单总结下上述流程:

可见,票据能用来缓解企业的短期资金缺口。

但票据实际是一种支付手段和信用凭证,不应该成为企业主要融资手段。

所以本次颁布的新办法对“借款”期限做了明确限制,

商业汇票的付款期限自出票日起至到期日止,最长不得超过6个月。

其实,缩短最长付款期限,也是为了减轻持票企业的占款压力,压缩票据空转套利的空间。

但万一票据还没到期,

持票人就缺钱了怎么办?

这时候就需要“贴现”。

贴现是指持票人在商业汇票到期日前,贴付一定利息将票据转让给其他人。

但这个“其他人”也是有要求的,必须是境内依法设立、具有贷款业务资质的法人,比如商业银行、信托公司等。

对用来贴现的商业汇票也有要求,需要是依法合规、通过真实交易关系取得的,

除非是税收、继承、赠与等特殊情况。

而贷款机构通过贴现获得的未到期票据,还可以再向央行进行转让,我们称之为“再贴现”。

再贴现是央行向商业银行提供资金的一种方式,

是央行传统的货币政策工具之一。

不管怎么说,商业汇票能够促进实体经济商业贸易发展,

但是近年来也暴露出一些问题。

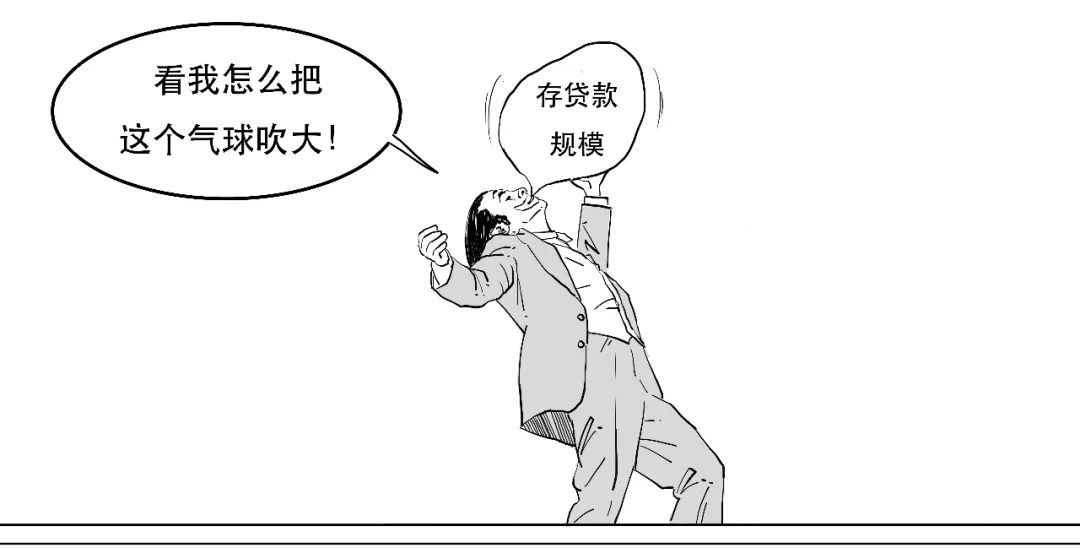

比如,个别中小银行会通过商业汇票来虚增规模。

让我们看看他们是怎么做的。

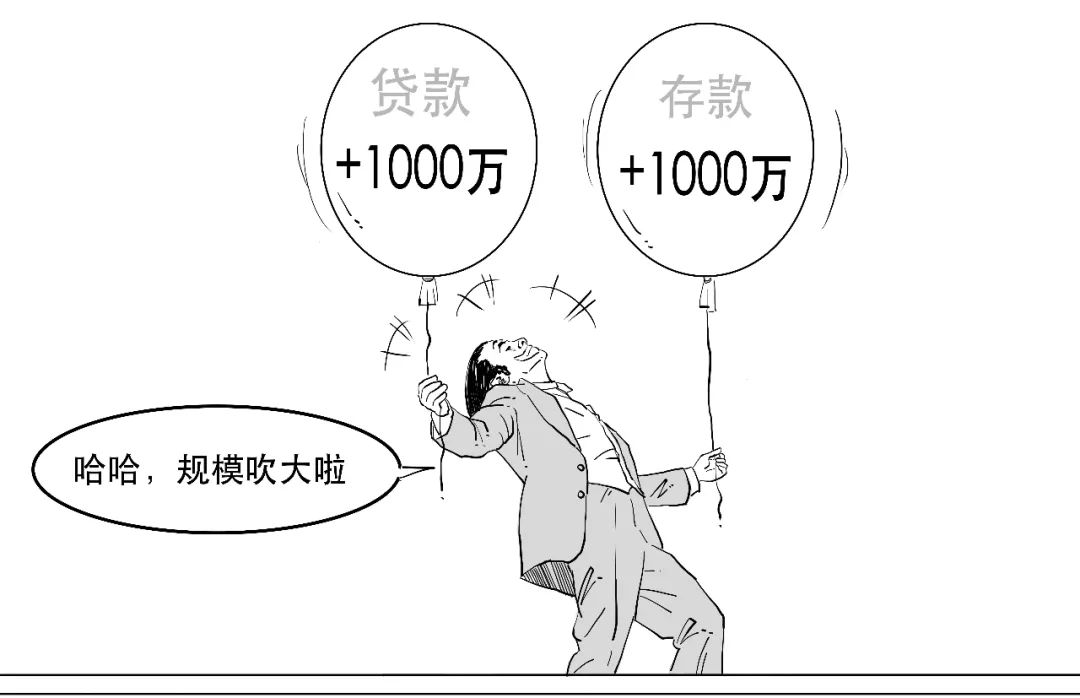

首先,这家银行会给企业提供贷款,从而银行的贷款规模会增加。

但是,企业从银行获得得的贷款资金,却不允许被提用。

这部分贷款就被转换为存款,银行存款规模会增加。

然而这么一倒腾,企业没获得资金,肯定不干。

于是这家银行会让企业把这部分存款作为保证金,再相应签发全额保证金的银行承兑汇票,

企业再把承兑过的汇票给到收款人,收款人拿着汇票就能去贴现,解决资金需求。

通过左手倒右手,银行账上的存款增加了1000万,贷款也增加了1000万,快速做大了规模。

这种通过开票来虚增存贷款量,提高了企业的融资成本,也不利于银行业健康发展。

为了遏制这种现象,本次新办法中制定了2条红线,从而管控规模。

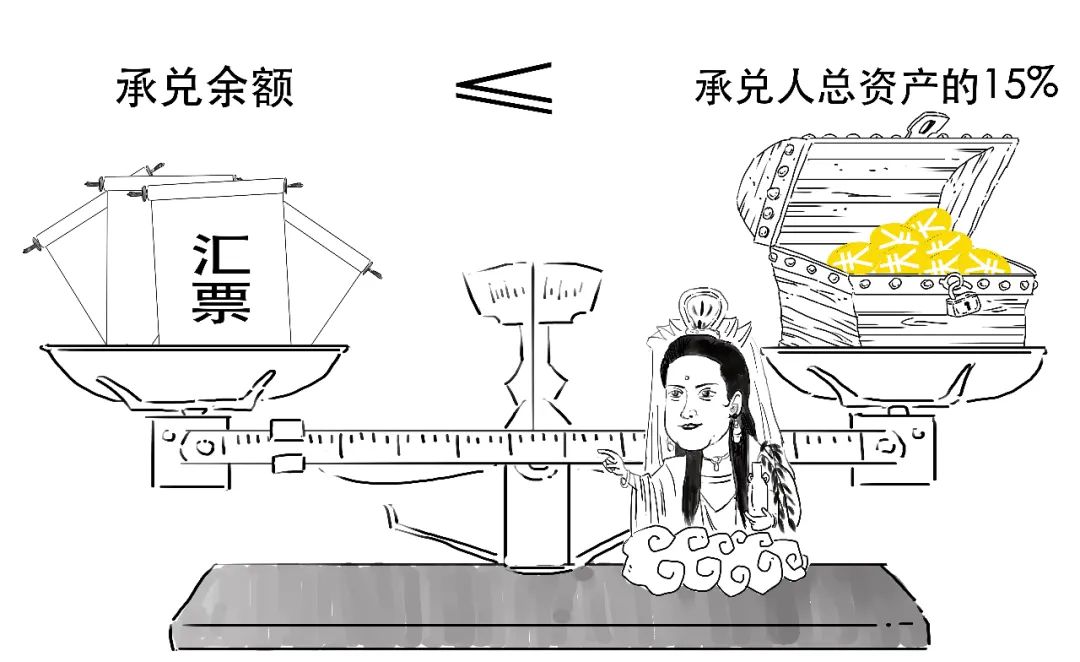

/1/

银行承兑汇票和财务公司承兑汇票的最高承兑余额不得超过该承兑人总资产的15%。

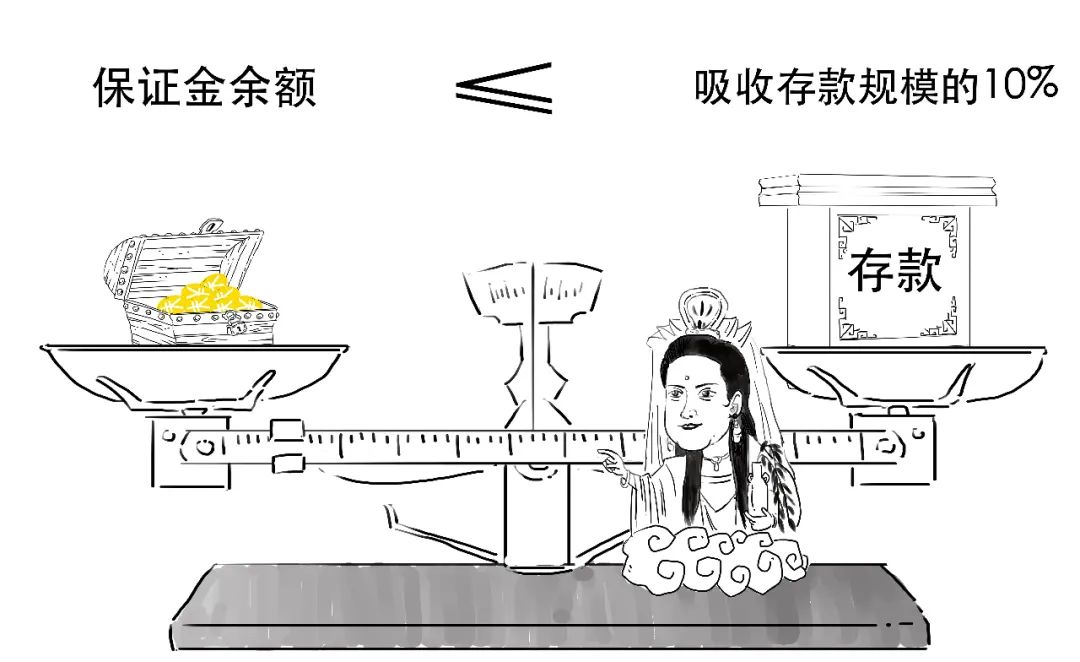

/2/

银行承兑汇票和财务公司承兑汇票保证金余额不得超过该承兑人吸收存款规模的10%。

总之,新办法对近年来票据市场中存在的主要问题,提出针对性管理要求,从而维护市场的稳定运行。

好了,今天就说到这吧。

等附近店铺再开了,

我也要去喝一碗热肉汤。

春天,会来的。